Kevin策略研究

摘 要

美联储意外鸽派可能使得首次降息的时点来得比原本预想的2024下半年更早,那么美联储如何开启降息?决策背后基于什么原因?降息初期的资产有什么含义?

一、美联储如何降息?基本面下行和突发风险为两大诱因,但也存在“预防式”降息

1990年以来的7轮降息周期分为两类:1)解决增长下行的“缓步型”降息,目的是压低实际利率,如1989年~1992年、1995年~1996年以及2019年等;2)应对突发风险的“骤降型”降息,目的是缓解流动性冲击和隔离金融风险,如1998年亚洲金融危机、2007年~2008年金融危机以及2020年***疫情等。

二、本轮降息周期何时开启?如何观察?基本面并不支持短期内降息,但也存在其他考虑

基本面并不支持过早降息,1)高利率对存量的挤压有限,消费仍具有韧性,美国增长面临深度和突然下滑的可能性较低;2)利率骤降也会使好不容易被抑制的地产等需求重新被激活;3)避开干扰大选之嫌,货币政策在明年7月和8月两党初选结束时点的变化难免会有影响。如果作出这一选择,美联储可以选择类似于1995年和2019年的“预防式”方式,例如首次开启降息后,暂停一段时间观察效果,而非连续降息。

三、降息初期的资产含义?先股后债,新兴修复;利率先于降息开始趋势下行

历史经验较为有限,依赖简单加平均会掩盖掉个体差异,我们总结归纳如下普适性规律:1)美债利率继续下行,曲线倒挂缓解并修复,如果不是深度衰退的降息周期,在降息几次短长端拉平后,长端利率也逐步见底。2)美股修复程度取决于增长压力,新兴修复程度更高;3)降息并不一定意味着弱美元,相对增长差是关键。4)大宗商品明显落后,增长压力大甚至深度衰退时,黄金表现较好。

美联储在刚刚结束的12月FOMC上“官宣”加息结束,并表示降息进入讨论范围(《12月FOMC:美联储开始转向》),这一意外鸽派表态与鲍威尔两周前的发言大相径庭。尽管我们认为基本面并不支持过快降息,还会带来重新***需求的风险(《详解中美各部门融资成本与负担》),纽约联储***威廉姆斯周五截然相反的表态可能也说明联储内部分歧仍存,但需要承认的是,美联储这一转向可能使得首次降息的时点来得比我们原本预想的2024下半年更早,如降息后暂停观望一段时间(《美联储若提前降息,会因为什么?》)。那么,从历史经验看,美联储如何开启降息?决策背后基于什么原因?降息初期的资产有什么含义?本文中我们将详细梳理历次降息初期的经验,回答以上问题。

一、美联储如何降息?基本面下行和突发风险为两大诱因,但也存在“预防式”降息

回顾1990年以来的历史经验,共有7轮降息周期,长短幅度各异。梳理下来,我们将美联储降息归类为两种情形:一种是解决增长下行的“缓步型”降息,目的是压低实际利率。加息末期经济增长逐步承压,经济基本面下行时政策转向的关键点在于平衡通胀和增长,因此不乏“预防式”提前降息,后续再基于增长情况决定降息速度和力度。另一种是应对突发风险的“骤降型”降息,目的是缓解流动性冲击和隔离金融风险,往往会迫使美联储快速甚至非常规降息以防范风险进一步蔓延。

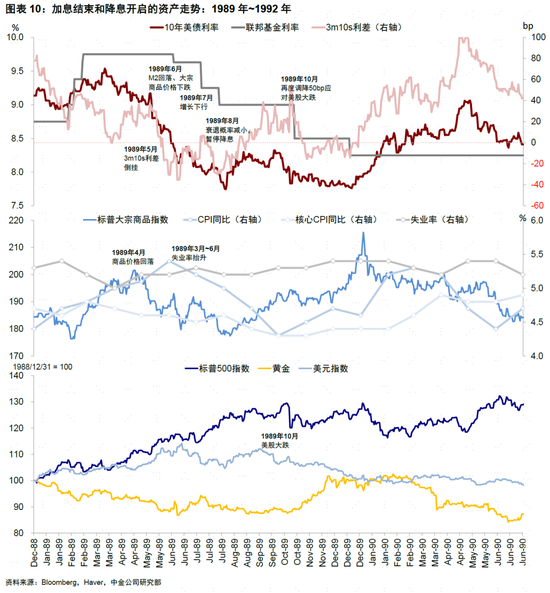

►1989年~1992年(经济下行的“缓步型”降息):增长放缓和大宗商品价格回落是开启降息原因,触发因素为大宗商品回落、失业率抬升、3m10s倒挂。1989年6月美联储开启降息,累计降息23次共计675bp至1992年9月,是1990年以来持续时间最长且幅度最大的降息周期,距离最后一次加息仅3个月(1989年2月)。1989年一季度大宗商品价格持续上涨,美联储2月仍加息50bp以控制通胀。3月后经济数据开始走弱,但纪要显示“尚未看到通胀减缓的确定性证据,因此维持利率水平不变”。4月中旬大宗商品价格开始回落,失业率开始抬升,3m10s利差持续收窄并于5月倒挂,迫使美联储在6月开启降息。6月会议纪要中格林斯潘表示,政策转向关键点在于:1)货币供给M2与M3持续回落;2)大宗商品价格回落减少通胀后续抬升压力。随后美联储连续降息两次,8月FOMC上暂停降息,表示经济衰退概率减少。1989年10月储贷机构破产危机导致美股大跌,美联储随后再度开启降息。

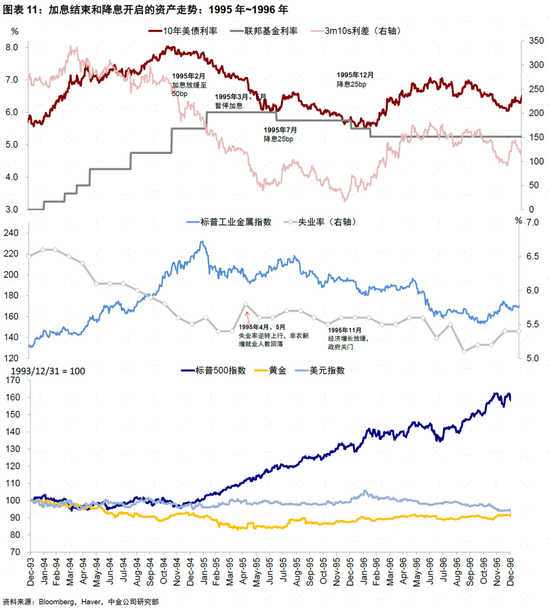

►1995年~1996年(经济下行的“缓步型”降息):与1989年降息类似,增长放缓和工业金属价格下行是美联储转向主要原因,触发因素为失业率走高和PMI收缩。1995年7月开始降息,累计降息3次共75bp至1996年1月,距离最后一次加息(1995年2月)约5个月。工业金属价格1995年1月开始回落,美联储于1995年2月放缓加息至50bp,随后在3月的会议纪要中提及“经济已经放缓且处于可持续的路径,虽然CPI还未回到3%,但在***取进一步行动前先暂停并评估前景是更为稳妥的做法”。1995年4月美国失业率开始逆转上行,ISM制造业PMI也在5月首次落入收缩区间,增长下行压力迫使美联储在7月降息25bp。7月会议纪要显示“由于经济增长放缓程度大于预期、潜在通胀压力在减弱,因此部分官员表示适度放松政策是可取的”。

时隔半年后,12月再度降息,主要因财政收缩压力。7月“预防式”降息后,美联储连续三次会议按兵不动,并表示工资增速或导致潜在通胀回升。随后,美国***因新财年预算未能达成一致而两度关门(11月13~19日和12月16~1996年1月6日),11月和12月FOMC会议纪要显示美联储认为新财年财政大概率紧缩并拖累增长,因此12月再度降息25bp。

►1998年(突发风险的“骤降型”降息):亚洲金融危机迫使美联储降息防止金融风险蔓延。1998年9月开始降息,连续降息三次共75bp(10月为非常规降息)以防止金融风险进一步蔓延。19***年亚洲金融危机爆发,俄罗斯主权债务违约导致美国长期资本管理公司(LTCM)破产,同时美国国内增长势头也出现放缓的迹象。美股受此影响波动剧烈,自1998年7月以来一度回撤约20%。

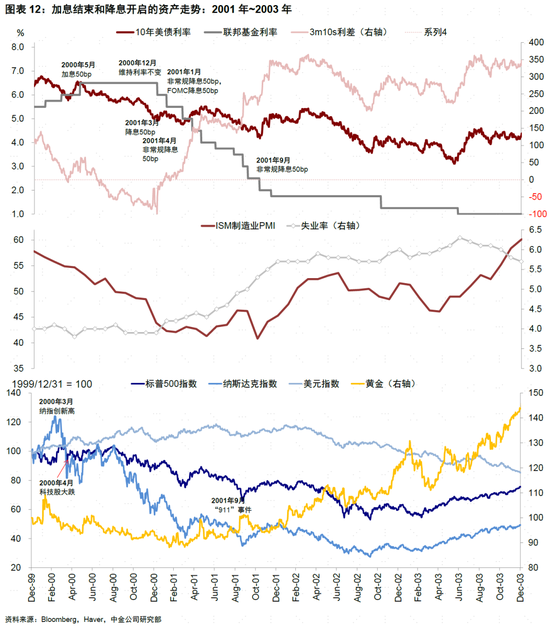

►2001年~2003年(经济下行叠加美股大跌的连续降息):科技泡沫破裂并非主导因素,基本面下行才是决定因素。2000年3月,科技泡沫破裂导致美股大跌,但美联储并未因股票市场的剧烈波动而放松政策,反而基于物价压力还加息50bp。5月FOMC会议纪要表示“股票下跌更多集中在高估值且投机性较强科技股,目前股价开始趋于平静”。但随着美股持续下跌侵蚀私人部门财富,进而制约居民消费和企业投资。2001年1月开始降息,累计降息13次共550bp至2003年6月。伴随金融市场的持续走弱,2001年1月3日美联储非常规降息50bp以应对消费和生产的疲软、消费者信心下降以及金融市场的紧张。随后在1月31日的FOMC上继续降息,表示“股票下跌制约了投资和消费”,4月再度非常规降息50bp,表示“当前和预期盈利能力持续下降,商业前景的不确定性抑制资本开支。叠加此前股票财富的消失对消费的影响,可能会使经济活动放缓到难以接受的程度。”

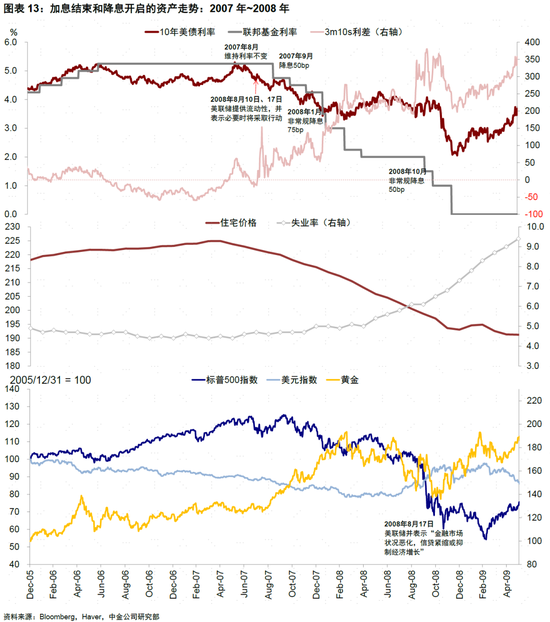

►2007年~2008年(突发风险的“骤降型”降息):金融危机引发全球股市大跌,美联储降息防范金融风险蔓延。2007年9月开启降息,累计降息10次共525bp至2008年12月。房地产泡沫破裂为金融危机的主要诱因,居民和金融机构大幅去杠杆,流动性剧烈冲击使得这一时期美国股市和经济都受重创。2007年8月FOMC维持利率水平不变,表示“尽管近几周金融市场波动较大、信贷紧缩、地产市场调整,但全球经济增长仍较为强劲,未来几个季度经济可能维持温和增长”;但随后8月17日全球股市再度大跌,美联储发表声明“改口”称金融市场状况恶化,信贷紧缩或抑制经济增长,必要时将***取行动。随后9月FOMC降息50bp开启本轮降息周期,并在2008年12月将利率降至0~0.25%。

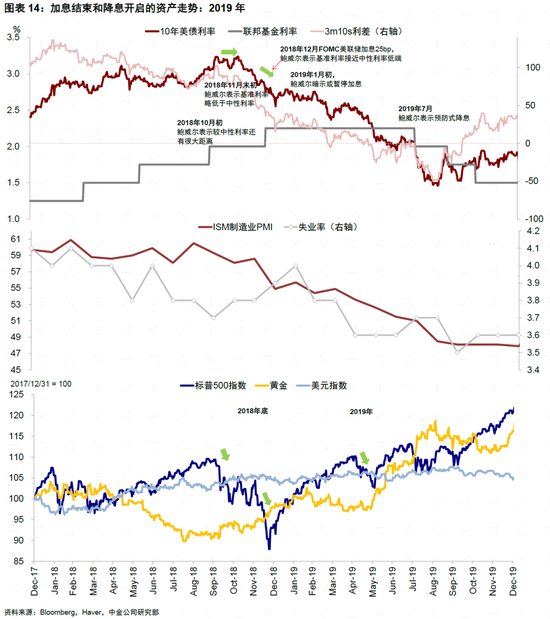

►2019年7月~9月(经济下行的“缓步型”降息):“预防式”降息应对增长下行,3m10s利差倒挂是触发因素。2019年上半年,美国增长动能放缓,6月FOMC会议声明中下调对美国经济增速的表述,将5月声明中的增速“稳固”变为“温和”。但衰退预期主导下,3m10s利差持续收窄并于5月倒挂,股权风险溢价攀升使得美股再度下跌,迫使美联储7月转为降息。鲍威尔在7月FOMC会上表示此次“预防式”降息的主要原因在于全球增长疲弱对经济下行带来的影响与2%的通胀,且并没有锁定明确的降息路线,而是更多根据后续数据和风险的演变。

►2020年3月(突发风险的“骤降型”降息):***疫情蔓延引发全球风险资产剧烈回调。美联储于2020年3月初非常规降息50bp,随后于3月FOMC将联邦基金利率下调100bp并启动量化宽松和一系列流动性便利操作。2020年2月中旬,先是避险情绪引发恐慌性抛售在风险资产中快速蔓延,随后3月初油价暴跌触发债券市场流动性紧张,放大了金融市场的波动。美股创纪录大跌以及四次“熔断”均发生在这一阶段,一个月内跌幅高达34%,单日下跌超5%的情形出现4次。

二、本轮降息周期何时开启?如何观察?基本面并不支持短期内降息,但也存在其他考虑

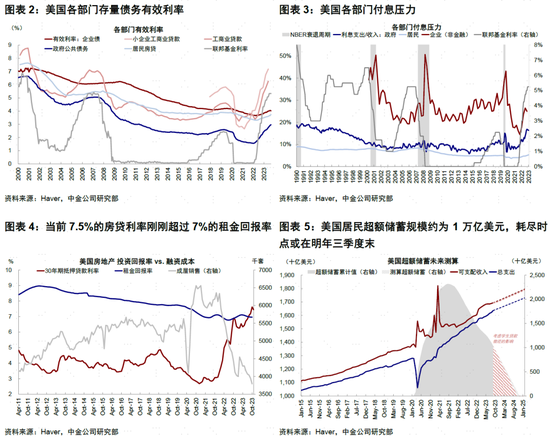

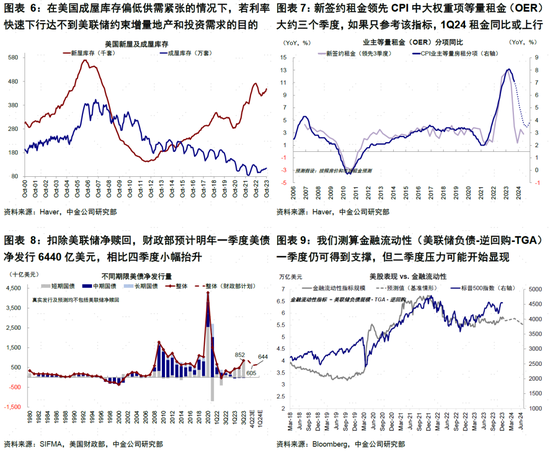

反观本轮周期,从基本面角度看并不支持过早降息,主要原因是:1)经济并不差,并未看到几个月内快速转弱的基础。由于美国居民94%的存量按揭都是固定利率,被此前的利率锁定并不受高利率影响,因此收入中用于付息的压力并不大,再加上较多的超额储蓄,都解释了居民消费的韧性。这使得美国增长面临深度和突然下滑的可能性较低,也是短期降息紧迫性没那么大的基本面“支点”。2)金融条件过早下行可能再度激活地产增量需求。当前7.5%的房贷利率也就刚刚超过7%的租金回报率;市场已经自发交易降息,若美联储也快速降息的话,有可能使得本来需求就不错的房地产市场需求再度活跃。3)明年一季度房租和发债的扰动依然存在。BLS公布的新签约租金指标领先CPI中大权重项等量租金(OER)大约三个季度。我们注意到租金近期再度上行,这有可能在1Q24导致CPI中租金分项同比上行。此外,财政部预计明年一季度净发行美债6440亿美元,高于今年四季度,这可能对又转负的期限溢价带来扰动。4)从节奏和时间看,美联储完成政策路径切换也非常紧凑。美联储需要完成调整点阵图、管理缩表停止、暗示降息三件事。参考上一轮经验,美联储从暗示结束加息到首次降息持续了半年时间(《详解中美各部门融资成本与负担》)。

但若美联储出于非基本面因素选择提前降息,可能考虑来自三个方面:1)预防式降息,可以预防式降息一两次观察效果,类似于停止加息观察紧缩效果。美联储提早小幅降息有助于防范过度紧缩的风险,如1995年和2019年,经济均未衰退但美联储都分别小幅降息25bp。但站在当前角度,由于融资成本刚刚压制,预防式降息可能冒着较大需求再度上行的风险。2)对冲缩表的流动性收紧影响。虽然当前美联储缩表仍在按***进行,但是TGA账户已基本回补至合理水平、且隔夜逆回购还可在很大程度对冲财政部净发债(美联储账上逆回购已快速回落至当前的1.18万亿美元左右,6-10月合计对冲短债净发行幅度达81%)。我们测算金融流动性明年一季度仍有支撑,但二季度之后则将开始显现,除非届时美联储选择停止缩表并降息。3)避开干扰大选之嫌。美国2024年大选将于明年7月和8月共和民主两党初选结束,候选人正式提名后进入最终阶段,货币政策届时的变化也将难免对此有一定影响。

如果作出这一选择,美联储可以选择类似于1995年和2019年的“预防式”方式,例如首次开启降息后,暂停一段时间观察效果,而非连续降息。美联储提早小幅降息有助于防范过度紧缩风险并压制实际利率,如1995年和2019年,经济均未衰退但美联储都分别小幅降息25bp。但站在当前角度,由于融资成本刚刚压制,预防式降息可能冒着较大需求再度上行的风险。此外,非基本面因素如对冲缩表的流动性收紧影响、避免干扰大选之嫌均有可能影响美联储提前降息。

三、降息初期的资产含义?先股后债,新兴修复;利率先于降息开始趋势下行

分析历次降息周期的资产表现,需要注意的是,简单的依赖历史经验加平均并不可取。1990年以来仅有7次降息周期,或长或短,每次都不同,历史经验较为有限,取资产表现的简***均会掩盖掉很多个体差异,因此对于资产走势的判断上具有误导性。同时。我们要明确降息开启是经济周期的结果,如果只强调利率变化这一单一变量而忽略宏观大背景,则或会造成本末倒置和刻舟求剑的问题。在这一背景下,我们总结归纳如下普适性规律:

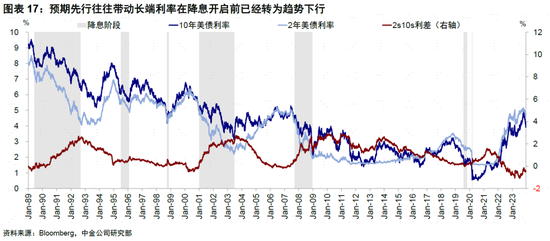

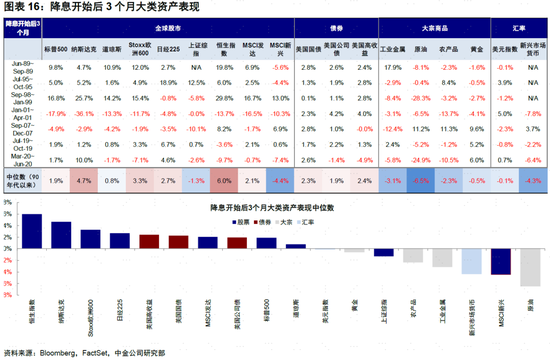

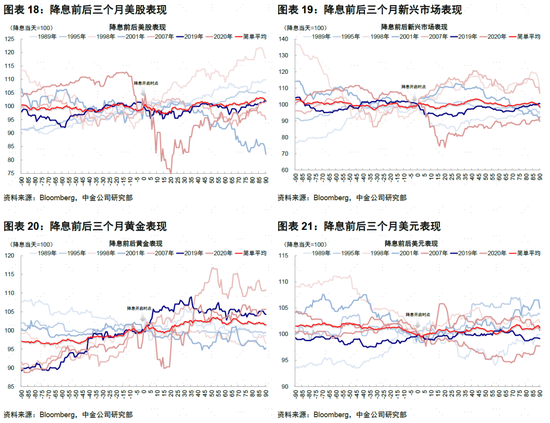

1)美债利率继续下行,曲线倒挂缓解并修复,短债开始下行,长债逐步见底。不论是因为降息本身、还是经济和市场往往趋弱的宏观背景,预期先行往往带动利率在降息开启前已经转为趋势下行《加息尾声的资产含义》。在降息初期,美债利率继续回落,此时短债开始回落,随着降息周期的深入,收益率曲线陡峭化。如果不是深度衰退的降息周期,在降息几次短长端拉平后,长端利率也逐步见底。

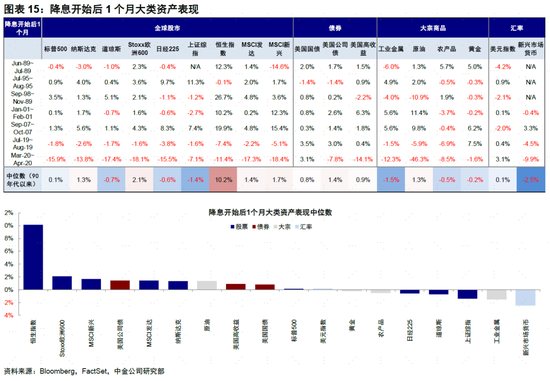

2)美股修复程度取决于增长压力,新兴修复程度更高。从整体宏观环境来看,相比加息末期,降息初期往往面临更大的增长压力且货币政策的调节尚未完全起效。因此,降息初期(一个月内)美股的修复程度有限,新兴市场在此阶段表现更好,尤其是在美国非基本面下行的背景下。

3)降息并不一定意味着弱美元,相对增长差是关键。降息初期美元不一定走弱,1995年、2019年及2020年降息后美元反而短期小幅走强。以2019年为例,中国增长放缓且受制于宏观杠杆水平,整体***力度偏小,进而导致2019年中国全年增长不温不火,因此美元指数在降息开启后仍偏强,充分说明货币政策并非汇率的主导因素,其背后关键还在于相对增长强弱(《再论中美政策反向的含义与启示》)。

4)大宗商品明显落后。大宗商品在降息后明显落后于股市与债券资产,原油、工业金属及农产品等价格普遍走弱,增长压力大甚至深度衰退时,黄金表现较好。

市场动态:美联储意外转向,零售数据超预期;美债利率快速回落至3.9%,美股上涨

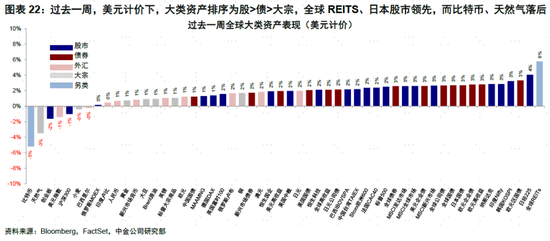

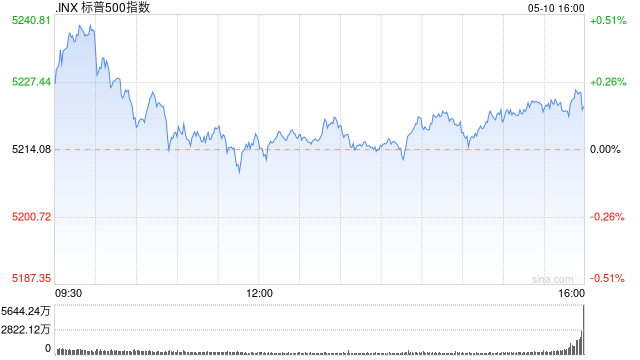

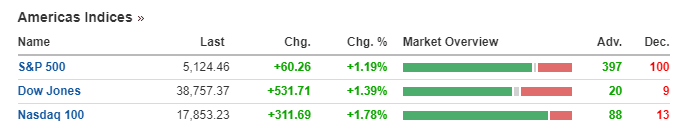

►资产表现:股>债>大宗;美债利率快速回落至3.9%、美股上涨。本周初公布的11月CPI数据环比小幅走高,降息预期略有降温,美债利率短线拉升至4.2%。但周四12月FOMC会议上美联储释放鸽派信号,点阵图预计明年三次降息,美债利率快速回落至3.9%,美股三大股指齐涨。临近周末,美联储官员发表鹰派言论,叠加11月零售数据超预期,降息预期有所回落,美股盘中一度转跌但仍然继续上涨,美债利率继续回落并收于3.9%。

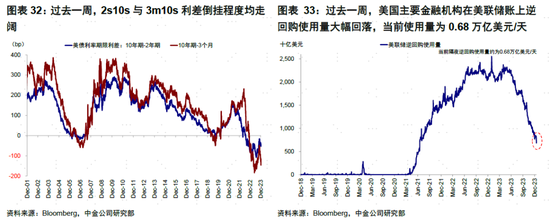

►流动性:逆回购使用量大幅回落。过去一周,OIS-SOFR利差抬升至27bp,美国高收益债与投资级债券信用利差均收窄;衡量离岸美元流动性的指标上,欧元和日元与美元交叉互换走阔,英镑和瑞郎与美元交叉互换收窄。美国主要金融机构在美联储账上逆回购使用量大幅回落,当前使用量为0.68万亿美元/天。

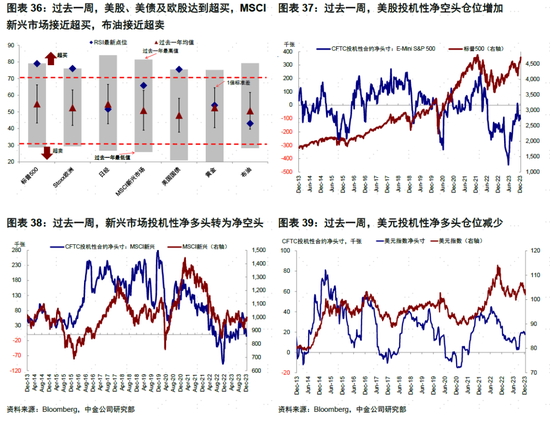

►情绪仓位:美股、美债及欧股达到超买,MSCI新兴市场接近超买,布油接近超卖。过去一周,超买超卖情绪上,美股、美债及欧股达到超买,MSCI新兴市场接近超买,布油接近超卖。投机性仓位方面,美股投机性净空头仓位增加,新兴市场投机性净多头转为净空头,美元与黄金投机性净多头仓位减少,2年美债与10年美债净空头仓位均减少。

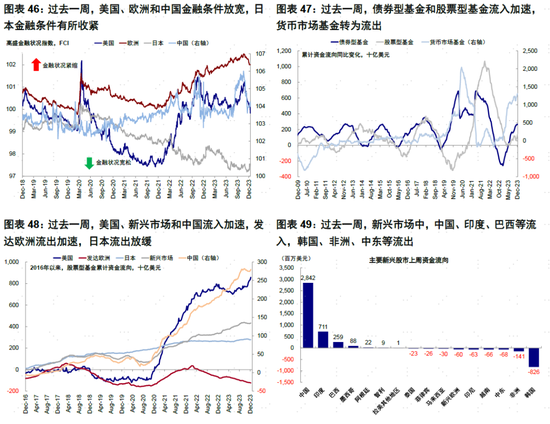

►资金流向:债基、股基流入加速,货基转为流出。过去一周,债券型基金和股票型基金流入加速,货币市场基金转为流出。分市场看,各主要市场股市中,美国、新兴市场和中国流入加速,发达欧洲流出加速,日本流出放缓。

►基本面与政策:美国11月CPI环比小幅走高,零售数据超预期;12月Markit制造业PMI回落、服务业PMI抬升至7月以来最高。

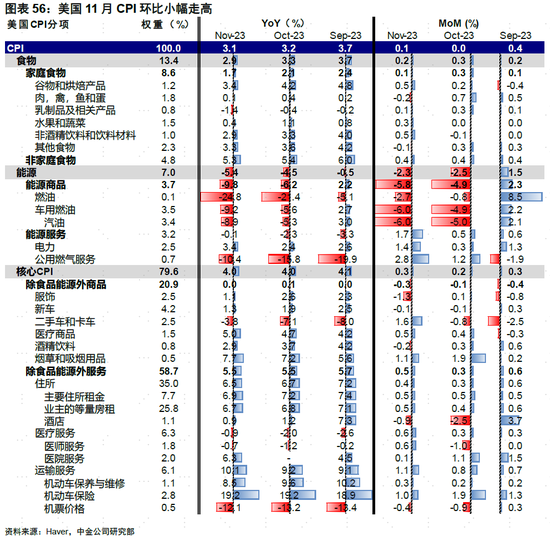

11月美国CPI环比小幅走高,整体CPI同比3.14%,市场预期3.1%,前值3.2%;环比0.10%,我们预测-0.01%,市场预期0%,前值0%。核心CPI同比4.01%,市场预期4.0%,前值4.0%;环比0.29%,我们预测0.33%,一致预期0.3%,前值0.2%。

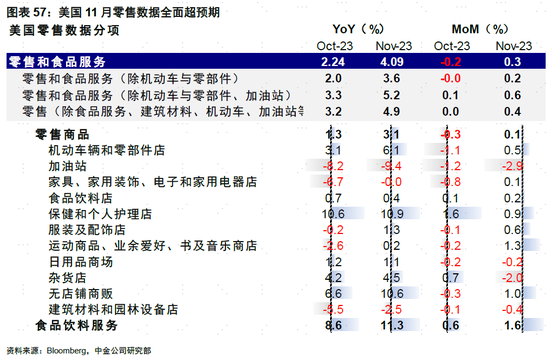

美国11月零售环比超预期抬升0.3%(vs. 预期-0.1%);除机动车外的零售环比抬升0.2%(vs. 预期-0.1%);核心零售(除食品服务、建筑材料、机动车与加油站等)环比抬升0.4%(vs. 预期0.2%)。

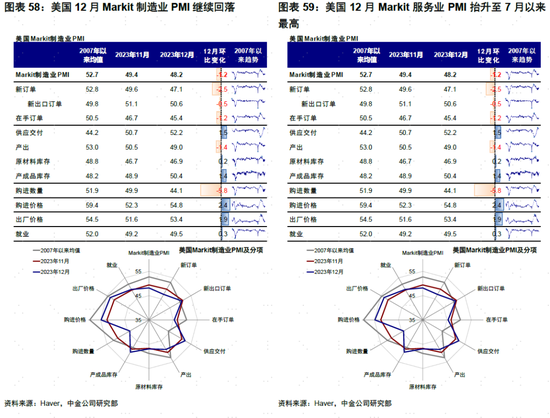

12月美国Markit制造业PMI继续回落至48.2,新订单、在手订单、产出等均回落,但产成品库存、价格等有所抬升;服务业PMI抬升至51.3,为今年7月以来最高,新订单、就业均继续抬升。

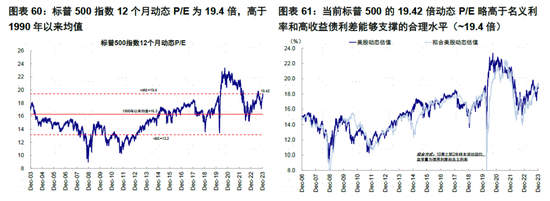

►市场估值:美股估值略高于增长和流动性合理水平。当前标普500的19.42倍动态P/E低于名义利率和高收益债利差能够支撑的合理水平(~19.4倍)。